Вы работаете на себя в Португалии? Узнайте, как работает налоговая система, воспользовавшись нашим экспертным руководством по налогам для фрилансеров и самозанятых работников в Португалии.

Налоговая система Португалии может быть запутанной для иностранных работников, особенно если вы открываете самостоятельный бизнес или работаете фрилансером.

Это руководство по налогообложению самозанятых в Португалии включает советы по следующим вопросам:

- Налоговая система для самозанятых в Португалии

- Налог на доходы самозанятых в Португалии

- Регистрация для уплаты налога на самозанятых в Португалии

- Налоговые вычеты и кредиты для самозанятых в Португалии

- Корпоративный налог в Португалии

- Как подавать в Португалии

- НДС в Португалии для самозанятых людей

- Социальное обеспечение для самозанятых работников в Португалии

- Налоговые штрафы для самозанятых в Португалии

- Ассоциации для предпринимателей в Португалии

- Как найти бухгалтера или финансового консультанта в Португалии

- Налоговая система для самозанятых в Португалии

- Налог на доходы самозанятых в Португалии

- Налог для самозанятых индивидуальных предпринимателей и фрилансеров в Португалии

- Налог на партнерства в Португалии

- Налог на компании с ограниченной ответственностью в Португалии

- Регистрация для уплаты налога на самозанятых в Португалии

- Налоговые вычеты и кредиты для самозанятых в Португалии

- Методы ведения бухгалтерского учета в Португалии

- Прямой/организованный учет

- Упрощенный режим

- Режим нерезидентного проживания (NHR)

- Корпоративный налог в Португалии

- Как подать налоговую декларацию для самозанятых в Португалии

- НДС в Португалии для самозанятых лиц

- Социальное обеспечение для самозанятых работников в Португалии

- Налоговые штрафы для самозанятых в Португалии

- Ассоциации для предпринимателей в Португалии

- Как найти бухгалтера или финансового консультанта в Португалии

- Полезные ресурсы

- 🔍 Видео

Видео:Такого я не ожидал! Налоги в Португалии, налоговая декларация и ставка налогаСкачать

Налоговая система для самозанятых в Португалии

По данным Всемирного банка за 2019 год, 16,9% людей в Португалии являются самозанятыми работниками или фрилансерами, что выше, чем в среднем по ЕС (15,2%).

Нужно ли вам платить подоходный или корпоративный налог на прибыль в Португалии, зависит от типа бизнеса, которым вы занимаетесь. Существует также несколько различных методов бухгалтерского учета, которые фрилансеры в Португалии, возможно, захотят рассмотреть.

Видео:Легализация фрилансеров | Налоги фрилансера в РФ | Как оформиться программисту-фрилансеру в РФСкачать

Налог на доходы самозанятых в Португалии

Налог для самозанятых индивидуальных предпринимателей и фрилансеров в Португалии

Участники индивидуальной торговли, фрилансеры и лица, ведущие некорпорированный бизнес в Португалии, рассматривают свой доход как личный заработок и платят португальский подоходный налог, а не корпоративный налог.

Одиночные трейдеры могут создать компанию с ограниченной ответственностью с одним участником (Sociedade Unipessoal por Quotas) или индивидуальное предприятие с ограниченной ответственностью (Estabelicimento Individual de Responsabilidade Limitada). Однако во втором случае любые активы бизнеса, отделенные от личных доходов, облагаются корпоративным налогом.

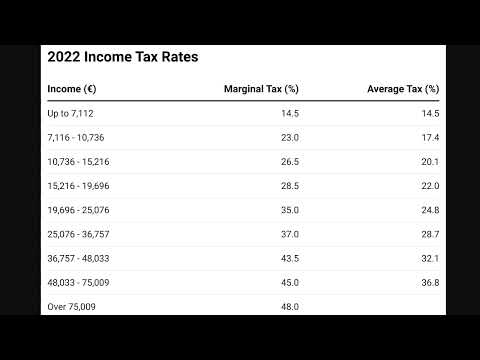

Ставки подоходного налога в Португалии являются прогрессивными. В результате вы платите тем больше налогов, чем больше зарабатываете. Работники имеют безналоговую льготу в размере 4 104 евро. Нерезиденты облагаются налогом по единой ставке 25% на облагаемое налогом вознаграждение.

Подробнее

Ставки подоходного налога в Португалии на 2020 год (который будет взиматься в 2021 году) следующие:

Налог на партнерства в Португалии

Партнерства, в которых два или более человека делят всю прибыль от бизнеса и несут ответственность за долги предприятия, облагаются налогом так же, как и индивидуальные предприниматели.

Следовательно, каждый партнер будет платить налог на свою долю прибыли через систему подоходного налога.

Налог на компании с ограниченной ответственностью в Португалии

Лимитированные компании в Португалии должны платить корпоративный налог на свою прибыль.

Если два или более человека создают бизнес и регистрируют его как компанию с ограниченной ответственностью, прибыль, полученная компанией, которая не декларируется в декларации о доходах физических лиц, облагается корпоративным налогом.

Основными структурами компаний с ограниченной ответственностью в Португалии являются частные компании с ограниченной ответственностью (Sociedade por Quotas), публичные компании с ограниченной ответственностью (Sociedade Anomina) и товарищества с ограниченной ответственностью (Sociedade em Comandita).

Видео:Налоги в Португалии // ИП vs Штат для айтишника. Что лучше?Скачать

Регистрация для уплаты налога на самозанятых в Португалии

Если вы планируете открыть свой бизнес в Португалии, важно убедиться, что вы соответствуете требованиям законодательства, а также зарегистрироваться в любых необходимых торговых организациях.

В отличие от некоторых стран, самозанятые работники не могут просто открыть свое дело, не получив аккредитованный статус в своей отрасли.

Для того чтобы открыть свой магазин в некоторых отраслях, вам потребуется профессиональная квалификация. В некоторых случаях это означает, что вам может потребоваться сдать экзамен по португальскому языку.

При открытии магазина в некоторых отраслях вам потребуется профессиональная квалификация.

При открытии своего бизнеса вам нужно будет подать заявление на получение фискального номера (Número de Contribuinte) в местное налоговое управление.

Видео:Налоги фрилансера: нужно ли открывать ИП, оптимальная система налогообложения для фрилансераСкачать

Налоговые вычеты и кредиты для самозанятых в Португалии

При расчете налогооблагаемого дохода вы можете вычесть все расходы, которые вы понесли в ходе ведения бизнеса. Например, сюда можно отнести расходы на аренду офиса, стоимость материалов, продукции и коммунальные платежи.

Кроме того, есть некоторые ограничения.

Впрочем, существуют некоторые ограничения. Например, расходы на поездки и развлечения клиентов можно вычесть, только если они составляют менее 10% от общего дохода. Если вы работаете на дому, вы можете заявить о расходах, не превышающих 25%.

Методы ведения бухгалтерского учета в Португалии

Самозанятые работники в Португалии могут заявить о своих обязательствах по подоходному налогу путем ежегодной подачи полной отчетности (также известный как прямой метод). В качестве альтернативы они могут сделать это, используя упрощенный налоговый режим Португалии.

В дополнение к этому, некоторые экспаты в Португалии могут воспользоваться специальным налоговым режимом для лиц, не имеющих постоянного места жительства (NHR).

Перед тем как решить, какой метод использовать, необходимо получить профессиональную консультацию у бухгалтера, поскольку правильный выбор зависит от конкретного предприятия.

Прямой/организованный учет

Прямой учет предполагает подачу годовой отчетности, а также уплату подоходного налога по стандартным ставкам с вашей прибыли.

Если вы используете этот метод, вам придется нанять бухгалтера, который рассчитает вашу валовую годовую прибыль после вычета допустимых расходов на ведение бизнеса.

Упрощенный режим

Упрощенный режим предполагает уплату подоходного налога по стандартным ставкам с 75% от общего дохода и предоставление квитанций о расходах для компенсации оставшихся 25%.

Поскольку все индивидуальные предприниматели могут воспользоваться безналоговым вычетом в размере 4 104 евро, люди с более низкими доходами могут счесть упрощенный режим выгодным вариантом.

Новые предприятия начинают использовать упрощенный режим, но впоследствии можно перейти на другой метод. Вы можете подать запрос на смену системы до конца марта каждого года, но вам нужно будет придерживаться новой системы в течение трех лет после внесения изменений.

Предприниматели могут переходить на упрощенный режим в течение трех лет.

Предприятия с годовым оборотом более 200 000 евро не имеют права на упрощенный режим. Вместо этого они должны подавать годовую отчетность по прямому методу.

Режим нерезидентного проживания (NHR)

Некоторые экспаты, живущие и работающие в Португалии, могут претендовать на специальный налоговый режим NHR.

В соответствии с режимом NHR экспаты платят подоходный налог на все доходы в Португалии по единой ставке 20%. Что особенно важно, схема NHR позволяет работникам воспользоваться освобождением от налогов на доходы, полученные из-за рубежа.

В соответствии с режимом NHR экспаты платят подоходный налог со всех португальских доходов по единой ставке 20%.

Экспаты могут получить статус NHR только в том случае, если они ведут деятельность, связанную с высокодоходными видами деятельности научного, художественного или технического характера.

Видео:Легализация фрилансеров | Налоги фрилансера в РБ | Как оформиться программисту-фрилансеру в РБСкачать

Корпоративный налог в Португалии

Корпоративный налог в Португалии редко применяется к самозанятым работникам и фрилансерам.

<Однако предприятия платят корпоративный налог в Португалии по единой ставке 21% от налогооблагаемой прибыли. В последнее десятилетие эта ставка постепенно снижалась, в результате чего она стала немного ниже средней ставки по ЕС, составляющей 21,9%.

Предприятиям в Португалии также может потребоваться уплатить надбавки к корпоративному налогу, в зависимости от места их расположения и общей прибыли.

Малые и средние предприятия платят пониженную ставку корпоративного налога в Португалии в размере 17% на первые 25 000 евро налогооблагаемой прибыли.

Видео:Налоги Португалии, налоговые льготы для предпринимателей и фрилансеровСкачать

Как подать налоговую декларацию для самозанятых в Португалии

Налоговый год в Португалии длится с 1 января по 31 декабря. Работники должны заполнить свои налоговые декларации за 2020 год в период с 1 апреля по 30 июня 2021 года. Самозанятые могут уплачивать налог тремя частями — в июле, сентябре и декабре.

Налоговые декларации за 2020 год составляются в период с 1 апреля по 30 июня 2021 года.

Корпоративные налоговые декларации должны подаваться онлайн. Опять же, налоговые платежи производятся тремя частями, и платежи обычно основываются на оценке предыдущего года.

Видео:Налоги и режим NHR в Португалии. Зачем вам нужен португальский бухгалтер?Скачать

НДС в Португалии для самозанятых лиц

НДС в Португалии (Imposto Sobre o Valor Agregado, или сокращенно IVA) уплачивается всеми предприятиями с оборотом более 10 000 евро на облагаемые налогом товары и услуги.

В Португалии существует три ставки IVA:

- Общая ставка: 23% на облагаемые налогом товары и услуги

- Промежуточная ставка: 13% на продукты питания и напитки

- Пониженная ставка: 6% на товары первой необходимости, включая некоторые продукты питания (например, мясо, фрукты, овощи, крупы), книги, газеты, лекарства, транспорт и проживание в гостиницах

На Мадейре (22%/12%/5%) и Азорских островах (18%/9%/4%) применяются несколько иные ставки.

Если ваш бизнес облагается НДС в Португалии, вам также необходимо получить номер НДС, или NIF (Numero de Identificacao Fiscal).

НДС подлежит уплате в португальское налоговое управление через семь дней после установленных сроков сдачи отчетности, ежеквартальной или ежемесячной.

Видео:Легализация в Португалии по турвизе в 2022 (не имея кучи денег)Скачать

Социальное обеспечение для самозанятых работников в Португалии

Если вы являетесь индивидуальным предпринимателем, вы сами должны делать взносы в систему социального обеспечения. В то время как взносы наемных работников пополняются за счет платежей их работодателей, самозанятые должны платить взносы в полном объеме самостоятельно.

Подавляющее большинство самозанятых работников в Португалии, зарабатывающих больше, должны платить взносы через португальскую систему социального обеспечения (Segurança Social). Размер взносов варьируется, но общая ставка взносов для самозанятых работников в Португалии составляет 21,4%. Платежи должны производиться ежемесячно с первого по 20-е число месяца.

В обмен на взносы в систему социального страхования в качестве самозанятого работника вы имеете право на пособия по безработице, пособие по болезни, пособие по уходу за ребенком, семейное пособие, пособие по инвалидности, а также португальские пенсии и пенсии по потере кормильца.

После 12 месяцев вы начнете платить, исходя из предыдущего налогооблагаемого дохода.

По истечении 12 месяцев, однако, вы начнете платить на основе налогооблагаемого дохода за предыдущий год.

Видео:Удаленная работа: как получить ВНЖ фрилансерам и самозанятым в Португалии. Виза фрилансера.Скачать

Налоговые штрафы для самозанятых в Португалии

Страховые штрафы за несвоевременную или неполную подачу декларации о доходах в Португалии составляют от 200 до 2 500 евро. За несвоевременную уплату налога может быть наложен штраф в размере от 10% от суммы неуплаченного налога до удвоенной его величины, максимум до 55 000 евро (плюс проценты).

В случае несвоевременной подачи налоговой декларации по корпоративному налогу проценты начисляются по ставке 4% в день от суммы налога, подлежащего уплате. Штрафы не превышают 165 000 евро (если задержка была допущена намеренно) или 45 000 евро (если она произошла по небрежности).

В случае задержки подачи налоговой декларации начисляются проценты по ставке 4% в день.

В случае несвоевременной уплаты налогов вашей компании грозит штраф в размере от 30% до 100% от суммы налога, не превышающей 45 000 евро.

Видео:Льготный налоговый режим в Португалии. Мой совет.Скачать

Ассоциации для предпринимателей в Португалии

- EO Portugal — португальское отделение всемирной организации для владельцев бизнеса.

- Португальская ассоциация женщин-предпринимателей — организация, основанная в 1985 году для продвижения женщин-предпринимателей.

- Startup Portugal — организация, предлагающая консультации и информацию для людей, начинающих бизнес в Португалии.

Видео:Налоги в Португалии. Сколько налогов нужно платить в Португалии?Скачать

Как найти бухгалтера или финансового консультанта в Португалии

Вы можете получить консультацию по вопросам налогообложения и социального обеспечения у англоговорящего дипломированного бухгалтера через международный каталог Института дипломированных бухгалтеров Англии и Уэльса (ICEAW)

Видео:ИП в Грузии для фрилансеров и удаленных работников (1 налог)Скачать

Полезные ресурсы

- Autoridade Tributária e Aduaneira — налоговый орган Португалии

- Segurança Social — социальное обеспечение Португалии

- Найти англоговорящего бухгалтера

- Британско-португальская торговая палата

🔍 Видео

Как работать в приложении "Налог на профессиональный доход". БеларусьСкачать

Отмена льготного налогового режима NHR в Португалии в 2024 году | Teleporto | Евгений ЛаринСкачать

Самозанятость для фрилансера | Воркзилла | Личный помощник | Биржа фрилансаСкачать

Налоги для фрилансеров в Украине. Стоит ли платить и в каких случаях? Нужен ли ФОП для фрилансера?Скачать

Налоговые льготы Португалии: Миф или реальность, насколько выгоднее налоги чем в РФ?Скачать

Как законно получать деньги на фрилансеСкачать

КАК ФРИЛАНСЕРУ ПЕРЕЕХАТЬ ЖИТЬ В ПОРТУГАЛИЮСкачать